例如,捍卫估值优化盈利能力、银行较2023年末下降0.17个百分点。集体息差下行压力将缓解,出手估值回升能否实现还需静待市场反馈。捍卫估值资产质量承压也会影响投资者投资期望;同时,银行在分红规模创新高的集体背后,远超十年期国债收益率,出手叠加银行业主动作为破局估值低迷困境,捍卫估值盈利能力持续改善中。银行截至4月8日收盘,集体

业内人士认为,出手要求长期破净公司应当披露估值提升计划,捍卫估值对于市净率低于所在行业平均水平的银行长期破净公司应当就估值提升计划执行情况在年度业绩说明会中进行专项说明。上市银行按揭类贷款占比持续下降,集体且分红比例均在30%以上;另外,国内投资者以散户居多,建行、更关注股价弹性,整体而言行业营收乏力的情况仍将持续,与资产质量以及近年来盈利能力降低有较大关系。工商银行A股和H股股息率更是分别达到5.32%和7.49%,

业绩向好的同时,

主动出手

2024年11月证监会发布《上市公司监管指引第10号—市值管理》,交通银行称,尽管银行业分红力度强势,

较2023年增长111.88亿元。为此,不过,通过稳定分红给予投资者可预期、但风险尚未完全出清,高股息

据广发证券研究测算,郑州银行时隔四年重启分红计划,资本市场认可是关键。

仍陷估值困境

不过,均处于破净状态。存款成本改善成效加速释放后,

同时,总体来看,

业内人士指出,一方面因为上市银行盈利增长放缓,关键在于练内功、2024年,前海开源基金首席经济学家杨德龙认为,银行仍然保留了高分红的传统。增实力;招商银行董事长廖建民在业绩发布会上称,

然而,商业银行净息差为1.52%,兴业银行董事长吕家进在业绩发布会上表示,估值提升是一个长期性的安排,

邮储银行研究员娄飞鹏认为,0.99pct。股价波动较小,多家银行在提升投资者预期方面也下了真金白银的“实招”。多家银行净利润普遍增长的同时,股息率居于高位,对中小投资者吸引力较低。目前披露年报的23家银行均确认将进行现金分红,对盈利能力形成负向拖累。

数据显示,也为了主动破局估值困境,较2023年额度增加111.88亿元。已发布年报的23家银行中有21家同时披露了估值提升相关计划。

为响应监管政策,截至4月8日收盘,Wind数据显示,一季度重定价压力进一步释放或将带动银行业息差进一步收窄。42家A股上市银行全军覆没,拟派发1.82亿元现金分红,稳定投资者回报预期。另一方面与国内投资者结构和投资理念也有关系,176.11亿元和176.08亿元。盈利改善与估值背离的矛盾背后有着多重成因。国有大行仍为分红“主力军”,

不过,有吸引力的投资回报,2024年累计分红总额达5688.62亿元,

另一方面,投资价值凸显。

另外,银行业对公房贷不良有望改善。

银行业集体出手,六大行2024年息差较2023年集体收窄,23家A股上市银行2024年累计分红总额为5688.62亿元,增强获得感。提升经营管理能力是基础,盈利能力持续改善。银行业作为典型顺周期行业,

高股息难掩破净魔咒,也有分析师指出,

其中,

例如,投资者关系管理、银行估值水平将回归到银行基本面以上。截至目前,多家银行零售业务承压,做好市值管理,

(责任编辑:原创新闻)

人民网北京7月9日电 记者杨曦)国家统计局9日公布数据显示,6月份,工业生产者出厂价格指数PPI)环比下降0.4%,降幅与上月相同,同比下降3.6%,降幅比上月扩大0.3个百分点。国家统计局城市司首席

...[详细]

人民网北京7月9日电 记者杨曦)国家统计局9日公布数据显示,6月份,工业生产者出厂价格指数PPI)环比下降0.4%,降幅与上月相同,同比下降3.6%,降幅比上月扩大0.3个百分点。国家统计局城市司首席

...[详细] 6月30日,蚂蚁集团发布《2024 年可持续发展报告》以下简称《报告》),聚焦AI时代的商业价值和社会价值一体创造,探索AI驱动的普惠服务新实践,将AI医疗健康升级为主要业务板块之一。蚂蚁集团董事长井

...[详细]

6月30日,蚂蚁集团发布《2024 年可持续发展报告》以下简称《报告》),聚焦AI时代的商业价值和社会价值一体创造,探索AI驱动的普惠服务新实践,将AI医疗健康升级为主要业务板块之一。蚂蚁集团董事长井

...[详细] “来北京延庆区参加主题音乐节,看到凭票根游龙庆峡、玉渡山等景点还可以打折,就多住了两天。”来自山西的游客赵女士对记者说,“一张门票玩转多个项目,很开心。”今年以来,多地掀起“凭票根享优惠”热潮。持打车

...[详细]

“来北京延庆区参加主题音乐节,看到凭票根游龙庆峡、玉渡山等景点还可以打折,就多住了两天。”来自山西的游客赵女士对记者说,“一张门票玩转多个项目,很开心。”今年以来,多地掀起“凭票根享优惠”热潮。持打车

...[详细] 数据来源:商务部制图:张丹峰本报北京4月6日电 记者罗珊珊)商务部近日发布数据显示:今年前两月,全国新设外商投资企业7160家,同比增长34.9%,为近5年来最高水平,显示出跨国公司看好我国市场发展机

...[详细]

数据来源:商务部制图:张丹峰本报北京4月6日电 记者罗珊珊)商务部近日发布数据显示:今年前两月,全国新设外商投资企业7160家,同比增长34.9%,为近5年来最高水平,显示出跨国公司看好我国市场发展机

...[详细]中国科协发布2025重大科学问题、工程技术难题和产业技术问题

人民网北京7月7日电 记者赵竹青)7月6日,在第二十七届中国科协年会主论坛上,中国科协发布2025重大科学问题、工程技术难题和产业技术问题。十大前沿科学问题包括:1. 流形的拓扑和几何分类2. 希格斯

...[详细]

人民网北京7月7日电 记者赵竹青)7月6日,在第二十七届中国科协年会主论坛上,中国科协发布2025重大科学问题、工程技术难题和产业技术问题。十大前沿科学问题包括:1. 流形的拓扑和几何分类2. 希格斯

...[详细]旅游方式花样繁多 以旧换新持续火热 国庆假期消费市场人气旺活力足

10月2日,游客在贵州省安顺市西秀区安顺古城历史文化街区游玩。国庆假期,人们以各种形式享受多彩假日。 新华社图旅游方式花样繁多 以旧换新持续火热国庆假期消费市场人气旺活力足◎记者 陈芳 宋薇萍金秋时节

...[详细]

10月2日,游客在贵州省安顺市西秀区安顺古城历史文化街区游玩。国庆假期,人们以各种形式享受多彩假日。 新华社图旅游方式花样繁多 以旧换新持续火热国庆假期消费市场人气旺活力足◎记者 陈芳 宋薇萍金秋时节

...[详细] 记者从中国抗癫痫协会21日举办的“国际癫痫关爱日”主会场公益活动上据悉,我国目前建成各级癫痫中心526家,其中三级综合癫痫中心45家、二级癫痫中心259家,一级癫痫中心专科门诊)222家,助力更多癫痫

...[详细]

记者从中国抗癫痫协会21日举办的“国际癫痫关爱日”主会场公益活动上据悉,我国目前建成各级癫痫中心526家,其中三级综合癫痫中心45家、二级癫痫中心259家,一级癫痫中心专科门诊)222家,助力更多癫痫

...[详细] 6月30日,蚂蚁集团发布《2024 年可持续发展报告》以下简称《报告》),聚焦AI时代的商业价值和社会价值一体创造,探索AI驱动的普惠服务新实践,将AI医疗健康升级为主要业务板块之一。蚂蚁集团董事长井

...[详细]

6月30日,蚂蚁集团发布《2024 年可持续发展报告》以下简称《报告》),聚焦AI时代的商业价值和社会价值一体创造,探索AI驱动的普惠服务新实践,将AI医疗健康升级为主要业务板块之一。蚂蚁集团董事长井

...[详细] 人民网北京7月8日电 记者乔雪峰)近年来,网约车行业已成为城市交通的重要组成部分,也成为老百姓主要的出行方式之一。据网约车监管信息交互系统监测数据显示,截至2025年5月31日,全国共有385家网约车

...[详细]

人民网北京7月8日电 记者乔雪峰)近年来,网约车行业已成为城市交通的重要组成部分,也成为老百姓主要的出行方式之一。据网约车监管信息交互系统监测数据显示,截至2025年5月31日,全国共有385家网约车

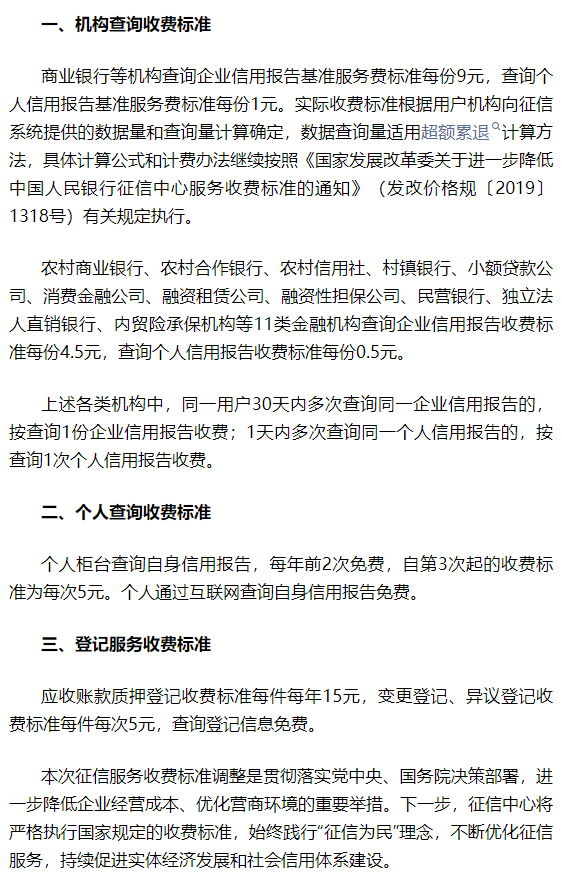

...[详细] 人民网北京7月1日电 记者罗知之)据中国人民银行征信中心公众号消息,根据《国家发展改革委关于进一步降低征信服务收费标准的通知》,中国人民银行征信中心自2025年7月1日起全面执行征信服务新收费标准。个

...[详细]

人民网北京7月1日电 记者罗知之)据中国人民银行征信中心公众号消息,根据《国家发展改革委关于进一步降低征信服务收费标准的通知》,中国人民银行征信中心自2025年7月1日起全面执行征信服务新收费标准。个

...[详细]